L’investissement dans le vin est à la fois un placement intéressant pour les investisseurs et diversifier vos placements dans de bonnes bouteilles peut rapporter gros.

Acheter des vins rares, c’est comme investir dans une startup: il faut du temps pour dégager des rendements significatifs. Mais contrairement à une start-up, le vin est beaucoup plus lucratif de nos jours.

Si vous aviez alloué 100 000 USD à Cult Wines, un gestionnaire de portefeuille viticole basé au Royaume-Uni, votre argent, c’est-à-dire votre vin, aurait rapporté une moyenne de 13% par an. En 2016, la performance de son indice était en réalité de 26%. Le marché secondaire du vin raffiné oscille autour de 5 milliards de dollars, soit une fraction du marché mondial du vin, qui totalise 302 milliards de dollars. Euromonitor International Ltd. estime toutefois que même si «les principaux acteurs du luxe font face à des risques croissants en 2018», la catégorie des vins et du champagne devrait augmenter de 7% environ.

En ce qui concerne ce que la banque privée Coutts & Co. appelle «l’indice de la passion», le vin se démarque avec des voitures de luxe et des pièces rares.

Toutefois, en raison de la nature unique du vin, de nombreux investisseurs font confiancent à des gestionnaires pour acheter des bouteilles. Cult Wines, Farr Vintners et Berry Bros. & Rudd font partie d’un petit réseau qui investira votre argent en fonction de votre niveau de risque, suggérera des achats et suivra votre portefeuille. Tom Gearing, cofondateur de Cult Wines, a déclaré que ses plus de 1 700 clients devraient conserver leur vin pendant au moins 3 à 7 ans avant d’essayer de le vendre. Les frais de gestion, soit 15% de la valeur totale de l’investissement, sont payés à l’avance et incluent le stockage. Farr Vintners facture une commission de 10% sur l’achat de vin et de 10% sur la vente.

Ces gestionnaires achètent uniquement auprès de sources fiables afin de pouvoir confirmer l’authenticité. Cult Wines garantit le vin, si celui-ci est ouvert, mais cela représente moins de 1% de la valeur totale de leurs échanges annuels. La plupart restent bouchés.

Un marché dans le marché !

Le vin d’investissement a même son propre marché. Le London International Vintners Exchange, mis en ligne en 1999, a jeté un éclairage nécessaire sur ce marché très opaque. C’est maintenant la norme de l’industrie en matière de suivi des prix des vins de luxe et comprend l’indice Liv-ex Fine Wine 100, qui suit les 100 meilleurs vins les plus recherchés.

Alors quoi acheter ?

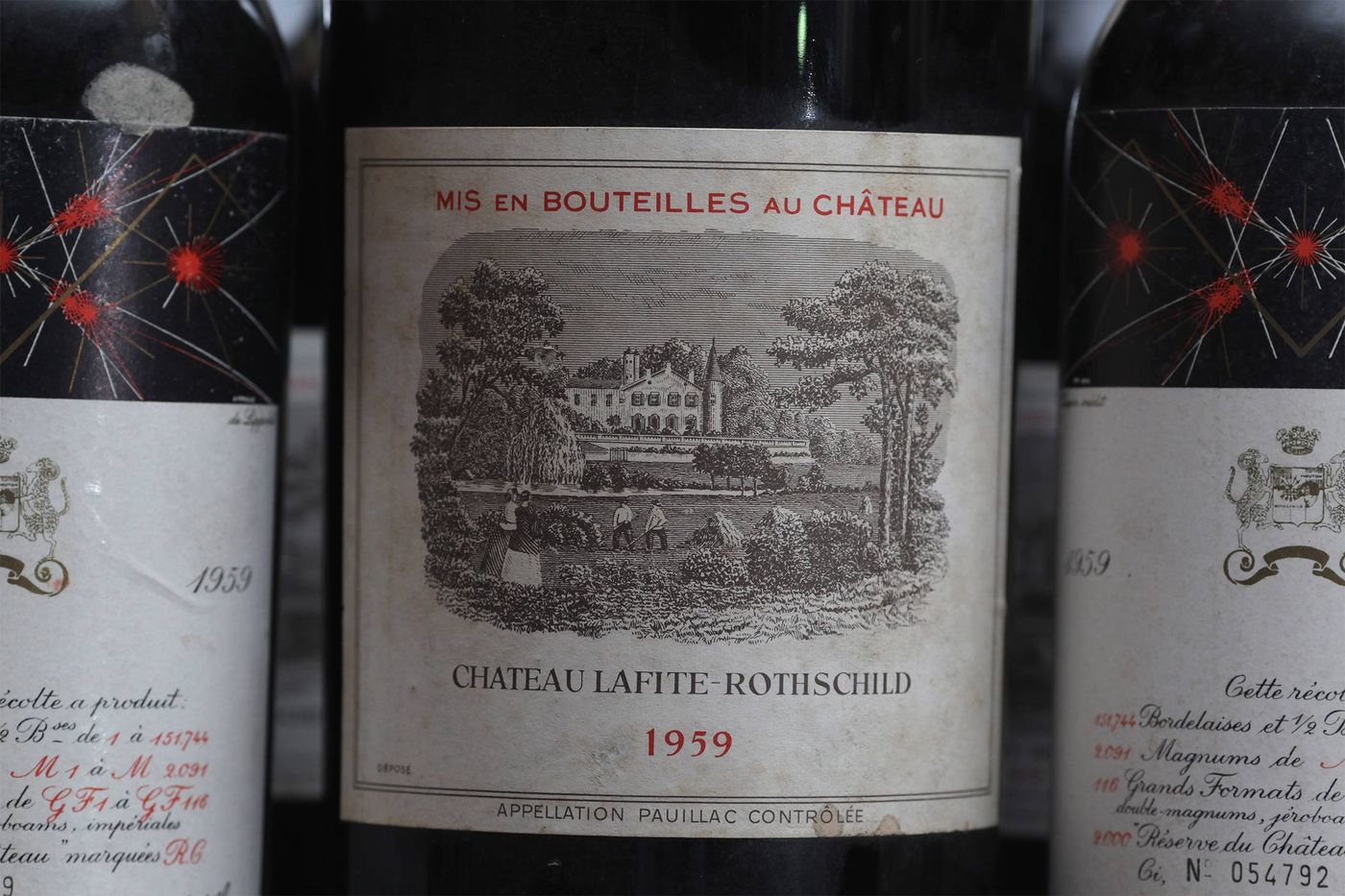

Pour quiconque connaît le vin, le français est le must-have et le bordelais français est le must-have absolu. Le sommet est le premier crus, ou le premier vin de croissance, un système de classification commencé en 1855 qui a créé un classement d’importance et qui est toujours en place aujourd’hui.

Sur la liste figurent Haut-Brion, Lafite-Rothschild, Latour, Margaux et Mouton Rothschild. Chaque château peut également avoir des étiquettes secondaires, qui peuvent ne pas être aussi précieuses que le premier.

Le problème avec les premiers crus, c’est qu’ils sont au sommet du marché. Sauf si vous arrivez tôt, votre vin ne verra pas d’augmentation massive de sa valeur. Jamie Ritchie, directeur mondial de Sotheby’s Wine, rapporte qu’une diversification a commencé. « L’année dernière, c’était Bordeaux et la Bourgogne à 40% chacun », a-t-il déclaré. Dans le passé, la Bourgogne représentait 20% du total des investissements en vin. «Nous avons constaté une demande énorme et croissante en Bourgogne. Le Grand Bordeaux se vend bien, mais il y en a trop. «

Une autre particularité française est le marché des primeurs, qui évoque la possibilité d’investir dans les vins tout en restant dans des fûts. C’est cependant une activité risquée, étant donné que le millésime risque d’être mal noté par les critiques. Mais lorsque le vin se porte bien, il y a plus de profits à réaliser. Pour les investisseurs qui ne craignent pas le risque, il y a une chance que leur valeur augmente de 20 à 40% après seulement un ou deux ans.

Savoir quand vendre est la raison pour laquelle j’ai créé ce site.

« Il existe un énorme marché pour les vins mûrs, des restaurants et des buveurs », a déclaré Stephen Browett, président de Farr Vintners, qui a ouvert ses portes en 1978. « Les gens veulent du vin mûr – ils ne sont pas sur le marché lors des premières ventes.

Nous rachetons le vin à des clients investisseurs et le vendons à des clients buveurs. Les particuliers trouvent qu’il s’agit d’un investissement extrêmement efficace. »

Avec près de 14 000 clients actifs, l’entreprise britannique Farr gère environ 523 millions de dollars de vin en stockage sous douane.

Les portefeuilles clients contiennent 65% de leurs vins en Bordeaux et 15% en Bourgogne. Viennent ensuite les vins français de la vallée du Rhône, d’Italie et même de Californie, mais les bouteilles de la Napa Valley ou d’autres endroits de la Golden State ne représentent qu’une fraction infime de ce qui est vendu.

Pour de nombreux investisseurs, l’histoire viticole californienne est encore considérée comme jeune. Farr préfère les vins de Californie d’origine française, comme Opus One et Dominus.

«Quand on regarde les producteurs français, ce sont eux qui le font avec une telle intensité depuis assez longtemps. C’est fiable. C’est l’une des choses que vous devez avoir dans un produit de collection », a déclaré Rob McMillan, vice-président exécutif de Silicon Valley Bank, qui investit énormément dans les établissements vinicoles de la côte ouest. Malgré leur succès sur les menus des restaurants américains, seul un petit sous-ensemble d’établissements vinicoles californiens retiennent l’attention des investisseurs.

Gearing a cofondé Cult Wines en 2007, y voyant un outil de diversification. « Il a un historique à long terme, une faible volatilité et un actif décorrélé du marché financier », a-t-il déclaré. «Nous ne voulions pas être un courtier en vin ou un négociant en vin, ni porter des stocks. Nous voulions être une approche financière du vin ». Aujourd’hui, Cult Wines gère un actif d’environ 100 millions de dollars.

À ce jour, Sotheby’s a vendu 64 millions de dollars de vin, dont environ 80% à des collectionneurs privés qui prévoient de le boire un jour et 20% à des investisseurs. Bien que Cult Wines achète aux enchères, les transactions ne sont généralement pas conclues. Malgré cela, Sotheby’s et Cult Wines assistent au même changement: un boom des investissements en provenance d’Asie. En plus de Hong Kong, Cult Wines ouvrira un bureau à Singapour courant l’automne 2018.

Selon Gearing 30, Cult Wines gère plus de 800 domaines uniques. Dont les principaux ; Lafite et Pavie, représentent chacun 6% de son total, à un prix moyen de la bouteille de 621 $ et 304 $, respectivement. Alors que « la grande majorité est échangée quotidiennement », a-t-il déclaré, il existe des opportunités. «Si les Bordeaux et la Bourgogne peuvent afficher des périodes de croissance à court terme plus élevées, la stabilité à long terme de la Champagne apporte d’importants avantages en termes de diversification», a-t-il déclaré.

Bien sûr, dans le monde des objets de collection, il y a des risques. Célèbre, il y a eu le cataclysme qui a frappé WineCare, une entreprise de stockage à New York, inondée par l’ouragan Sandy en 2012. Un juge américain du tribunal de la faillite a ordonné à son propriétaire de « liquider la société ». Bill Carmody, avocat au procès a utilisé WineCare pour sa petite collection, a déclaré: «C’était une perte totale. En fin de compte, il n’y avait pas d’assurance. «

La leçon ?

Vérifiez le plan d’assurance avant de commencer à investir, sans oublier de faire attention au lieu où sont conservées vos bouteilles. Tous les actifs des clients de Cult Wines sont stockés dans un bâtiment sophistiquée, statique et à température contrôlée, située dans un entrepôt sous douane (qui protège le vin des taxes et des droits de douane) et comprend une police d’assurance couvrant jusqu’à 110% la valeur de celle-ci. Chaque bouteille a un «passeport», comme un code à barres, reconnu par le commerce des vins fins et garantit que sa provenance et son

Cult Wines a indiqué qu’il n’accepte que les bouteilles en provenance de château (vin acheté directement d’un vignoble) ou SIB, toutes deux dans le coffret en bois d’origine, qui est le plus précieux. L’achat et la conservation du vin dans un entrepôt de stockage créent une piste d’audit pour chaque cas et une méthode fiable pour en retracer l’origine.

Sophie Skarbek-Borowska a commencé à investir chez Cult Wines en 2014. La responsable marketing connaît son vin (elle est certifiée par le Wine & Spirit Education Trust), mais elle avait toujours besoin d’aide. «Je comprends plus le vin que la crypto-monnaie, les micropuces et même le Coca-Cola», a-t-elle déclaré. «Je ne pourrais jamais investir seul dans le vin.» Elle n’a investi qu’une petite somme et, bien que tous les profits soient rapidement réinvestis, son compte a globalement augmenté de 41%, sans exclure les frais.

Le Domaine de la Romanée-Conti est l’un des vins les plus recherchés. Une bouteille du millésime le plus récent, 2015, vous coûterait 17 000 $, et ce, si vous battez les autres enchérisseurs. Pour Skarbek-Borowska, c’était une opportunité unique.

«Il était impossible pour moi de l’obtenir, mais parce que cette personne faisait une vente Flash, Cult Wines l’a eu et me l’a vendu», a déclaré Skarbek-Borowska. Elle l’avait achetée 8 510 $ en 2015. Aujourd’hui, elle vaut 15 210 $.

Et vous comment investissez-vous dans le vin ?